ROBOPROファンドの

AIを活用した運用プロセス

-

以上の

以上の

マーケットデータを収集

先行性の高いマーケットデータのみを厳選。経済指標やニュース等の情報は使用せず。

-

約

の

の

特徴量※を生成し多角的に分析

※対象データの特徴を定量的な数値として表したもの

-

つの投資対象資産

つの投資対象資産

それぞれのリターンを予測

定期的に再学習を実施。市場構造の変化への対応や予測精度の向上を目指す。

人による判断を排除し

金融工学理論に基づくアルゴリズムに

従い最適化ポートフォリオを算出

AIによるリターンの予測値を活用。各資産のリスクや相関なども考慮。

当ファンドは、

株式会社FOLIOから

投資対象資産の

配分比率に関する助言を受けます。

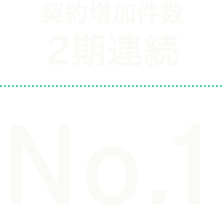

2022年度通期、2023年度通期、2024年度通期において、

3期連続で投資一任契約増加件数第1位 ※ を獲得しています。

2022年度通期、2023年度通期、2024年度通期において、

3期連続で投資一任契約増加件数第1位 ※ を獲得しています。

ROBOPROの開発・運用会社 常に革新的なモノを開発

FOLIOの総取扱残高は、2025年7月9日時点で4,000億円を突破しています。

FOLIOの総取扱残高は、2025年7月9日時点で4,000億円を突破しています。

Problem

資産運用に関して

こんなお悩みありませんか?

世界株式指数に投資するファンドが人気だけど、それで良いのか分からない

なるべくリスクはとりたくないけど、リターンは妥協したくない

まとまった資金もないし、いつ始めてよいか分からない

これまでの分散投資ファンドには物足りなさを感じている

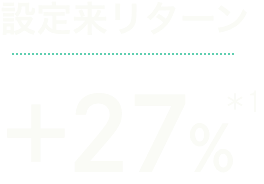

ROBOPROファンドの強み

機動的な資産配分が生み出す

良好なパフォーマンス

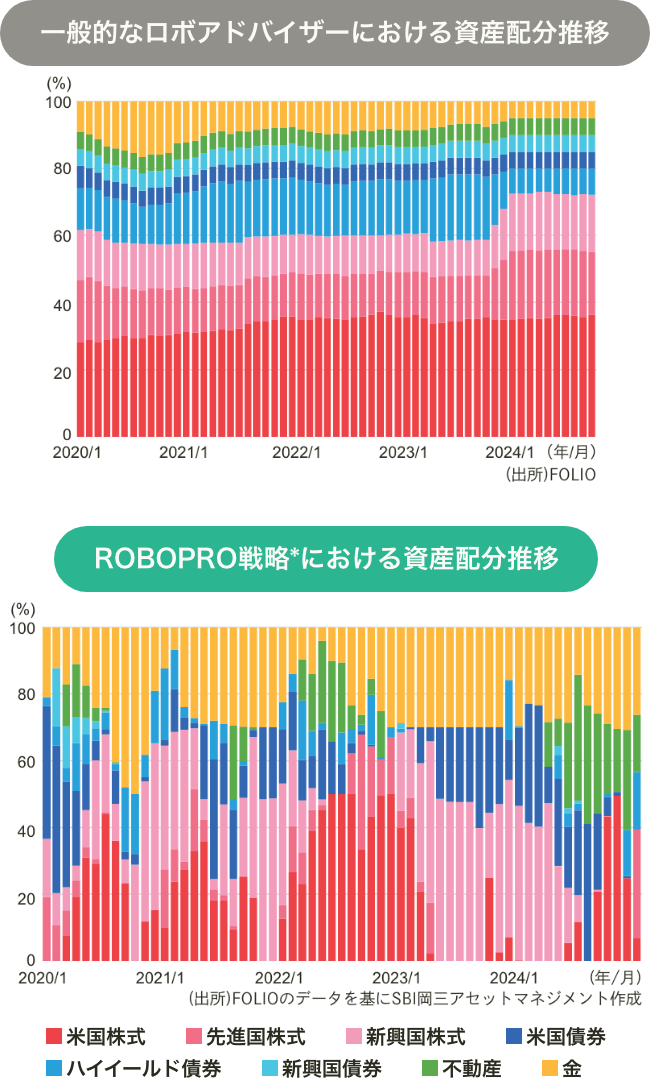

*ROBOPRO戦略:株式会社FOLIOによる投資一任取引サービス

「ROBOPRO(ロボアドバイザー)」における資産配分推移(2020年1月15日(サービス開始日)~2023年12月27日まで)と、当ファンドにおける資産配分推移(2023年12月28日(設定日)~2025年6月時点まで)を繋ぎ合わせたものです。

- 比較するとわかるダイナミックなリバランス

- 金にも積極的に投資していることがわかる

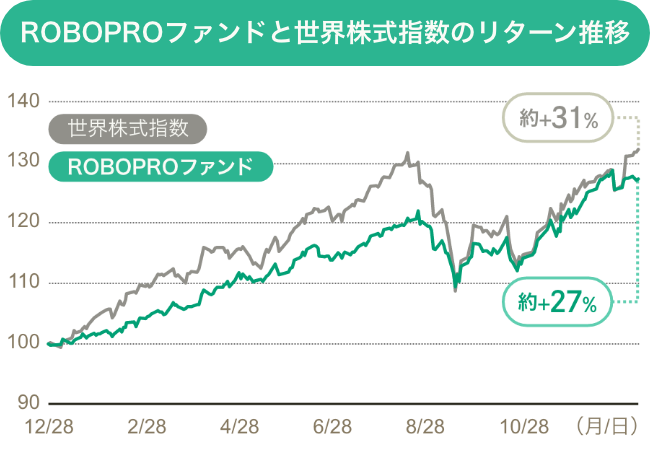

- ROBOPROファンドのリターン約+33%は世界株式指数と比べても遜色のないレベル

※ROBOPROファンドの設定日(2023年12月28日)を100として指数化

※ROBOPROファンド:分配金再投資基準価額

※世界株式指数:MSCI ACWI Gross Total Return USD Index(円換算)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

ROBOPROファンドでは、AIを用いてコロナショック前後の相場等を予測した実績があるロボアドバイザー「ROBOPRO」

の運用戦略を活用しています。

AIによる将来予測を活かすため、原則月に一度リバランスを行います。一般的なロボアドバイザーに比べて、かなりダイナミックなリバランスを行います。

また、相場急変時には、AIのシグナルに沿って臨時のリバランスを実施することで、好パフォーマンスの実現を目指します。

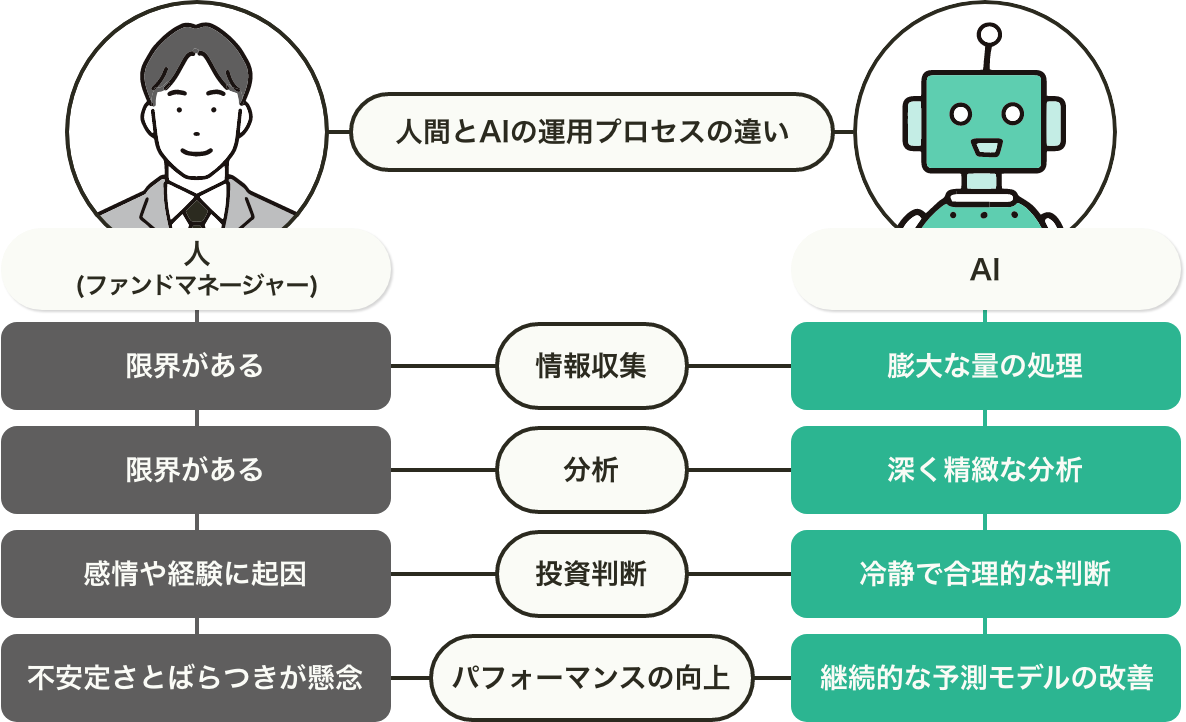

膨大な情報の分析から捉える

将来予測とクールな判断

AIを活用することにより、人間には限界がある 「膨大な情報収集と分析」

「感情に左右されない合理的な判断」「継続的な予測モデルの改善

」をハイレベルで実現することが期待できます。

また、膨大なマーケットデータを解析することで、人間が行う従来の分析手法では捉えにくい小さな変化の予兆を検知

することも可能となります。

AIによる将来予測を活用し、

リスクを抑えながら

リターンを追求

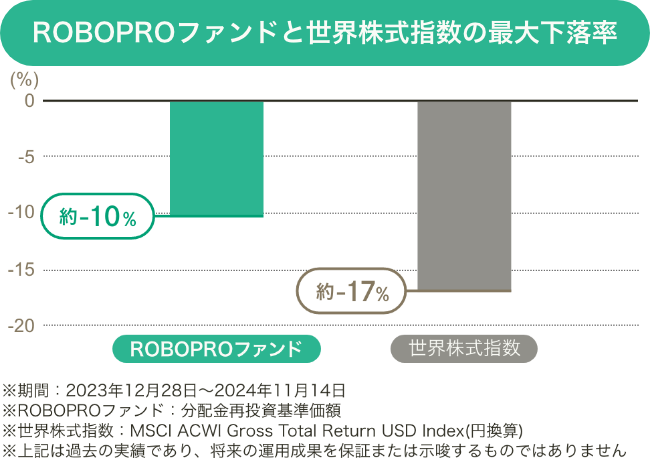

上記は運用期間において、一時的に相場が急落した際の最大下落率をグラフにしたものです。人気の高い「世界株式指数」と比べて「ROBOPROファンド」は損失が約4割少なく済んでいることが分かります。

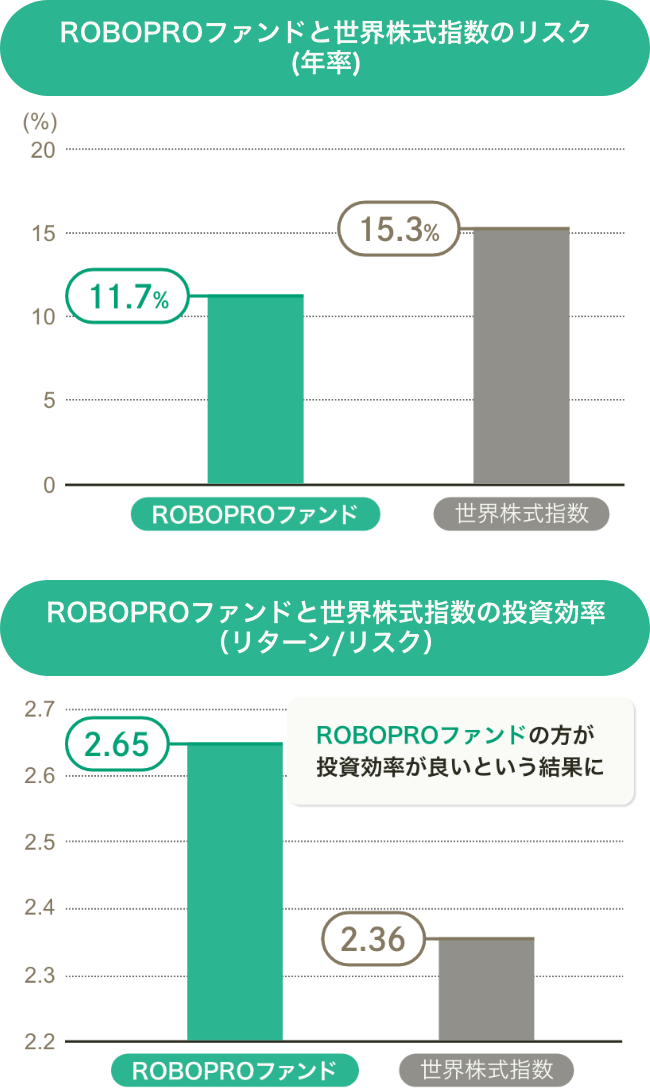

また、価格変動の大きさ(リスク)が世界株式指数は17.9%(年率)、ROBOPROファンドは14.8%(年率)であり、リターンは「世界株式指数約+32%:ROBOPROファンド約+33% 」、リターンをリスクで割ることで表す“投資効率”は下記グラフのように「ROBOPROファンドの方が投資効率が良い」 という数値になりました。

※リターン:トータルリターン(期間 2023年12月28日~2025年6月30日)

※期間:2023年12月28日~2025年6月30日

※ROBOPROファンド:分配金再投資基準価額

※世界株式指数:MSCI ACWI Gross Total Return USD Index(円換算)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

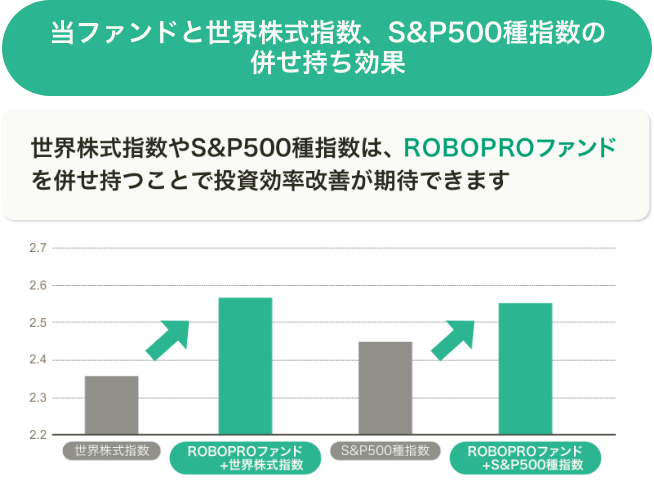

さらに投資効率に優れたROBOPROファンドは、他ファンドとの併せ持ちでも効果を発揮します。

※期間:2023年12月28日~2025年6月30日

※ROBOPROファンド:分配金再投資基準価額

※世界株式指数:MSCI ACWI Gross Total Return USD Index(円換算)

※S&P500種指数はトータルリターン、円換算ベース

※「ROBOPROファンド」と各株価指数を50対50の比率で併せ持った場合の投資効率

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

市場環境に最適化されたROBOPROファンドは

始めやすく続けやすい

市場環境に合わせて毎月資産配分を変更するROBOPROファンドだからこそ、「いつ」「何に」投資するべきか悩むことなく始められます。

資金ができたタイミングで追加投資することも、積立投資で将来の資産形成もできる、始めやすく続けやすい

長期投資にぴったりのファンドです。

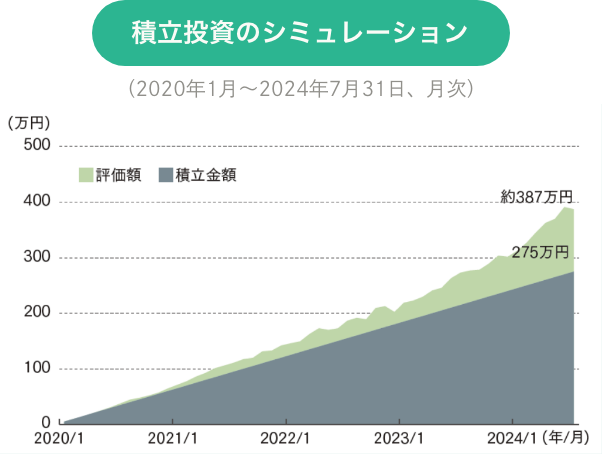

始めやすく続けやすいから、

ROBOPROファンドは積立投資にもお勧め

※評価額は、「ROBOPRO戦略」の各月末値を基に計算したものです。

※運用に係る費用及び税金は考慮していません。

※グラフは過去の実績であり、将来の運用成果を保証または示唆するものではありません。 (出所)FOLIO、Bloombergのデータを基にSBI岡三アセットマネジメント作成

当資料における「ROBOPRO戦略」のパフォーマンスは、以下の①と②を繋ぎ合わせて算出しています。

①ROBOPRO(ロボアドバイザー):最適ポートフォリオの円換算ベース(運用にかかる費用及び税金は考慮せず)を基に信託報酬相当(年率1.562%(税込))のコストを控除して計算したもの。(期間:2020年1月15日〜2023年12月27日)

②ROBOPROファンド:信託報酬控除後の実績パフォーマンス(期間:2023年12月28日以降)

上記のROBOPRO戦略のパフォーマンスは、合成シミュレーションです。当ファンドのパフォーマンスではありません。

市場環境等についての評価、分析等は将来の運用成果を保証するものではありません。▼ROBOPROファンドで効率よく資産運用

ROBOPROファンドの特徴

ROBOPROファンドは

8つの資産へ国際分散投資

相場状況に合わせて2〜8資産へ投資

- 株式

-

米国株式

先進国株式

新興国株式

- 債券

-

米国債券

ハイイールド債券

新興国債券

- その他

-

不動産

金

投資対象ETF

米国株式:バンガード・トータル・ストック・マーケットETF先進国株式:バンガードFTSEディベロップド・マーケッツETF(米国株式は含まれません。日本株式は含まれます。)

新興国株式:バンガードFTSEエマージング・マーケッツETF

米国債券:バンガード・トータル債券市場ETF

ハイイールド債券:iシェアーズiBoxx米ドル建てハイイールド社債ETF

新興国債券:iシェアーズJPモルガン・米ドル建てエマージング・マーケット債券ETF

不動産 :iシェアーズ米国不動産ETF

金:SPDR® Gold MiniShares Trust ※2025年6月末時点の投資対象を記載しており、特定銘柄の推奨および将来の組入れを保証するものではありません。

- 下げ局面からの戻りが早くて驚いている。

- 相場に合わせて自動的に投資配分を変えてくれるので、これひとつに投資していれば、いいんじゃないかと思っている。

- パフォーマンスで安心感があるのがいい。

- 金に投資したいが、売買のタイミングが分からなかった。ROBOPROファンドが自動的に投資比率を決定してくれるのが便利だ。

- これまでバランス型ファンドに良いイメージはなかったが、ROBOPROファンドは買って良かったと思えるファンド。

- (対面販売で購入したが)担当の営業員に「ROBOPROファンドに負けない提案を待ってる」と話している。

- 2024年7月の基準価額を早々と上回ったのは、すごいと思った。

- 相場が変わっても投資の比率を変えないファンドには、疑問を持っていた。

- 世間的に人気の販売が伸びているバランス型ファンドよりパフォーマンスが好調で、とても気に入っている。

- 人間が運用しているファンドだけじゃなく、AI投資に資産の一部を託すのもありだなと思った。

- マーケットの変化に合わせて投資対象をダイナミックに変えるところに好感を持っている。

- このAI予測でAI投資への見方が変わった。

FAQ よくある質問

- Q

- 他のAI活用ファンドや、他社のロボアドバイザー(または固定比率型バランスファンド)との違いは何ですか?

- A

-

主な違いは以下の2点です。

①運用戦略の中心部に人の手を介さずAIの将来予測を活用している

②その将来予測をもとに毎月ダイナミックに資産配分を変更している

- Q

- AIが取り込んでいるデータはどのようなものが挙げられますか?

- A

- 先行性の高いマーケットデータのみを厳選し、機械学習による継続的なモデル改善により、精度の高い将来予測を目指します。

- Q

- ポートフォリオの決定に人の判断は入りますか?

- A

- 人の恣意的な投資判断は入っていません。マーケットデータの収集からポートフォリオ算出までの過程は全て自動で行われる仕組みになっています。

- Q

- 投資対象の資産クラスや、投資対象ETFが変わることはありますか?

- A

-

現時点において、投資対象の資産クラスが変更になる予定はありません。

ただし、ETFに関してはファンドの純資産等の状況や各ETFの資産規模・コスト・流動性を鑑みて最適なETFを選定しているため、今後変更される可能性もあります。

▼ROBOPROファンドで効率よく資産運用

このファンドは、高いパフォーマンスの獲得と

魅力ある商品開発にチャレンジを続ける

SBI岡三アセットマネジメントが運用しています。

ファンドの特色

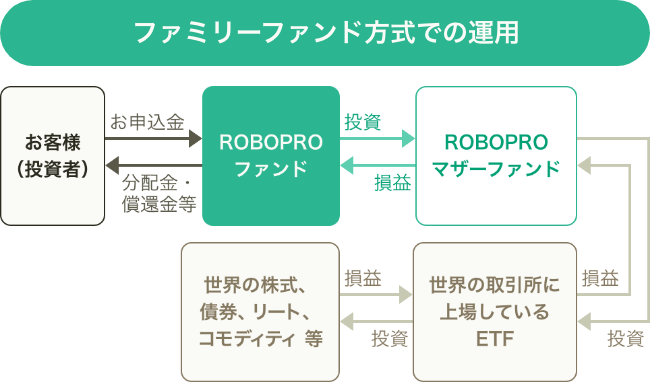

世界の取引所に上場しているETFに投資することにより、実質的に世界の株式、債券、リート及びコモディティ(※)に分散投資します。

※コモディティへの投資は当面、金を対象としますが今後変更になる場合があります。

※コモディティへの投資は当面、金を対象としますが今後変更になる場合があります。

- ETFの実質組入比率は高位を保つことを基本とします。

- ファンドは、株式会社FOLIOから投資対象資産の配分比率に関する助言を受けます。

ETFの選定は、流動性やコスト等を勘案して行います。

また、流動性やコスト等の条件により、上場投資証券(ETN)に投資を行う場合があります。

各資産の配分にあたっては、マーケットデータ等の分析に加え、対象資産の期待収益率、リスクおよび相関等の推計値を考慮し配分比率を決定します。

配分比率の見直しは、原則として1ヶ月毎に行います。

実質組入外貨建資産については、原則として為替ヘッジを行いません。

本資料で使用しているインデックス

世界株式:MSCIオール・カントリー・ワールド・インデックス(配当込み)

MSCIオール・カントリー・ワールド・インデックスはMSCI Inc.が算出している指数です。同指数に関する著作権、知的財産権その他一切の権利はMSCI Inc.に帰属します。またMSCI Inc.は、同指数の内容を変更する権利および公表を停止する権利を有しています。資金動向、市況動向等によっては、上記のような運用ができない場合があります。

注意事項

投資リスク

基準価額の変動要因

-

投資者の皆様の投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。

投資信託は預貯金と異なります。投資信託財産に生じた利益及び損失は、すべて投資者の皆様に帰属します。 - ファンドは、国内外の株式、国内外の債券、国内外の不動産投資信託証券、コモディティ等値動きのある有価証券等に投資しますので、組入れた有価証券等の価格の下落等の影響により、基準価額が下落し、損失を被ることがあります。また、外貨建資産に投資しますので、為替相場の変動により損失を被ることがあります。

主な変動要因

- 株価変動リスク

- 株式の価格は、発行会社の業績や財務状況、株式市場の需給、政治・経済状況等の影響により変動します。

- 為替変動リスク

- 外貨建資産は、為替相場の変動により円換算額が変動します。投資対象通貨に対する円高により、外貨建資産の円換算額は減少し、円安により、外貨建資産の円換算額は増加します。

- 金利変動リスク

- 金利は、経済環境や物価動向、金融政策、経済政策等を反映して変動します。一般に、金利が上昇した場合には債券の価格は下落し、金利が低下した場合には債券の価格は上昇します。

- 不動産投資信託証券のリスク

-

- 価格変動リスク

- 不動産投資信託証券の価格は、保有不動産等の価値や賃料収入の増減等に加え、市場の需給、政治・経済状況等の影響により変動します。

- 分配金(配当金)減少リスク

- 利益の大部分を投資家に分配(配当)するなどの一定の要件を満たすことにより、法人課税が減免される等の税制上の優遇措置を受けているため、利益と分配金(配当金)との連動性が高く、利益が減少した場合には、分配金(配当金)も同様に減少する可能性があります。

- コモディティのリスク

- コモディティ(商品)の価格は、商品の需給や政治・経済状況、為替・金利動向等の影響により変動します。

-

- 金価格変動リスク

- 金の価格は、金の需給や政治・経済状況、為替・金利動向等の影響により変動します。

その他の変動要因

信用リスク、流動性リスク、カントリーリスク、不動産投資信託証券のその他のリスク(信用リスク、業績悪化リスク、自然災害・環境問題等のリスク、法律改正・税制の変更等によるリスク、上場廃止リスク、流動性リスク)

※「基準価額の変動要因」は、上記のリスクに限定されたものではありません。

留意事項

- ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- 投資信託は預金商品や保険商品ではなく、預金保険、保険契約者保護機構の保護の対象ではありません。また、登録金融機関が取り扱う投資信託は、投資者保護基金の対象とはなりません。

- ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金申込みの受付が中止となる可能性、換金代金の支払が遅延する可能性があります。

- 分配金は、預貯金の利息とは異なり、ファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。分配金は、計算期間中に発生した収益を超えて支払われる場合があるため、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。また、投資者の購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

- ファンドは、ファミリーファンド方式で運用を行います。ファンドが投資対象とするマザーファンドを他のベビーファンドが投資対象としている場合に、当該他のベビーファンドにおいて追加設定および一部解約等がなされた場合には、その結果として、マザーファンドにおいても売買等が生じ、ファンドの基準価額が影響を受けることがあります。

- 取引所における取引の停止、外国為替取引の停止、決済機能の停止、その他やむを得ない事情がある時は、購入・換金申込みの受付を中止することや、すでに受付けた購入・換金申込みの受付を取消すことがあります。

お客様にご負担いただく費用

■ お客様が直接的にご負担する費用

【購入時】

購入時手数料:

購入金額(購入価額×購入口数)×上限3.3%(税抜3.0%)

◇詳しくは販売会社にご確認ください。

◇ファンドの商品説明および販売事務手続き等の対価として販売会社に支払われます。

【換金時】

換金時手数料:ありません。

信託財産留保額:ありません。

■ お客様が信託財産で間接的にご負担する費用

【保有期間中】

運用管理費用(信託報酬):

純資産総額×年率1.562%(税抜1.42%)

・委託会社 年率0.80%(税抜)

◇委託した資金の運用の対価です。

・販売会社 年率0.60%(税抜)

◇運用報告書等各種書類の送付、口座内でのファンドの管理、購入後の情報提供等の対価です。

・受託会社 年率0.02%(税抜)

◇運用財産の管理、委託会社からの指図の実行の対価です。

その他費用・手数料:

監査費用:純資産総額×年率0.0132%(税抜0.012%)

有価証券等の売買に係る売買委託手数料、投資信託財産に関する租税、信託事務の処理に要する諸費用、海外における資産の保管等に要する費用等を投資信託財産でご負担いただきます。

なお、マザーファンドの当該費用につきましては、間接的にご負担いただきます。

(監査費用を除くその他費用・手数料は、運用状況等により変動するため、事前に料率・上限額等を示すことはできません。)

○お客様にご負担いただく費用につきましては、運用状況等により変動する費用があることから、事前に合計金額もしくはその上限額またはこれらの計算方法を示すことはできません。

投資するETF等には別途費用がかかります。これらの投資に伴う費用は投資するETF等、保有期間、配分比率等に応じて異なりますので、事前に合計金額や上限額を示すことができません。

○詳しくは、「投資信託説明書(交付目論見書)」の「手続・手数料等」をご参照ください。

委託会社お問い合わせ先

- 委託会社:

- SBI岡三アセットマネジメント株式会社

- お問い合わせ:

-

03-3516-1300

受付時間:9:00~17:00 (土・日・祝祭日・当社休業日を除く)

- ホームページ:

- https://www.sbiokasan-am.co.jp

金融商品取引業者

- 登録番号:

- 関東財務局長(金商)第370号

- 加入協会:

- 一般社団法人投資信託協会、一般社団法人日本投資顧問業協会